最新路线图出炉!多边央行数字货币桥实现跨境交易真实结算!

多边央行数字货币桥项目已从实验阶段迈向试行阶段。

10月26日,香港金融管理局联合国际清算银行(香港)创新中心、泰国中央银行、中国人民银行数字货币研究所,以及阿联酋中央银行,发布了《“货币桥”项目:通过央行数字货币(CBDC)连接各经济体》(Project mBridge:Connecting economies through CBDC)报告(下称《报告》),阐述了多边央行数字货币桥项目的试行成果。

《“货币桥”项目:通过央行数字货币(CBDC)连接各经济体》(Project mBridge:Connecting economies through CBDC)报告封面。图片来自《报告》

“货币桥”项目:改善跨境支付与交易

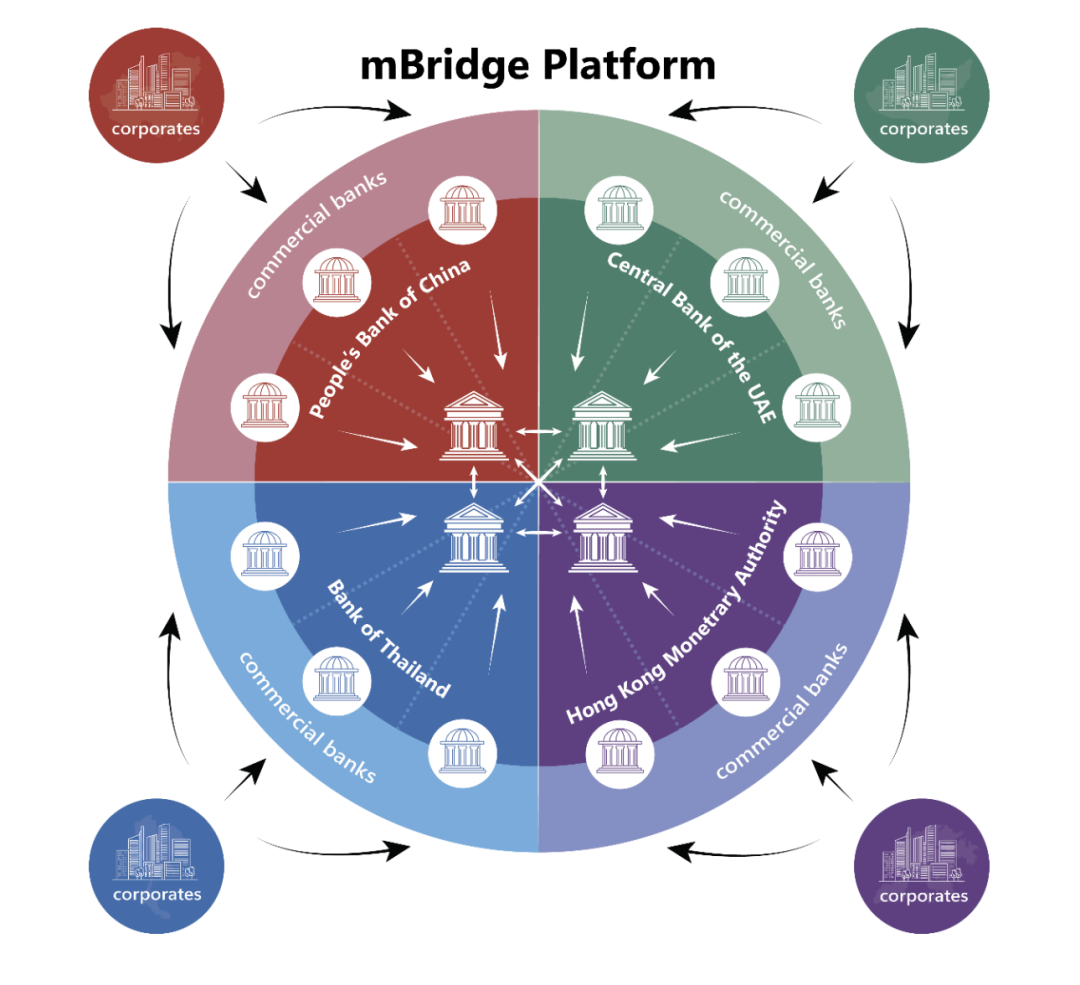

《报告》称,G20已将加强跨境支付作为全球优先事项,并将CBDC确定为改善跨境支付的潜在途径。“货币桥”项目尝试利用基于分布式账本技术(DLT)的公共平台进行跨境支付,多家央行可在该平台上发行和交换各自的央行数字货币。该项目由香港金管局、国际清算银行(香港)创新中心、泰国中央银行、中国人民银行数字货币研究所,以及阿联酋中央银行组成项目指导委员会,由国际清算银行(香港)创新中心带领,四个小组委员会(包括技术、法律、政策和业务)提供支持。指导委员会成员对项目具有决策权和表决权,共同领导平台的设计和开发。

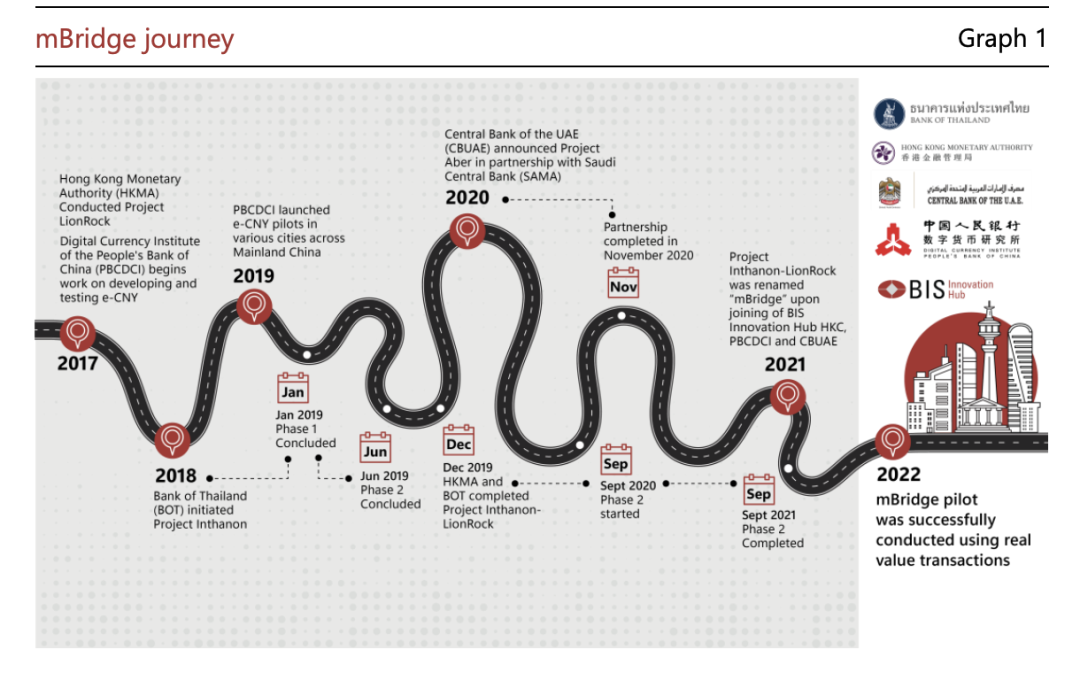

“货币桥”项目最早可追溯到2019年的一个跨界多边CBDC项目,该项目进行到第三阶段时才更名为“货币桥”。《报告》提出,“货币桥”项目验证了一个设想,即一个高效、低成本和通用的多边央行数字货币平台,可以提供央行和商业参与者直接连接的网络,以大幅增加国际贸易流动和跨境业务的能力。

“货币桥”项目的发展历程。图片来自《报告》

“货币桥”项目的发展历程。图片来自《报告》

《报告》提及,试点前,项目成员与金融机构、银行业协会和交易所等进行了广泛合作,以确定“货币桥”平台的商业用例,包括国际贸易结算、汇款、代币化债券发行(tokenised bond issuance)、电子商务等不同领域的潜在跨境用例。

由实验阶段迈向试行阶段

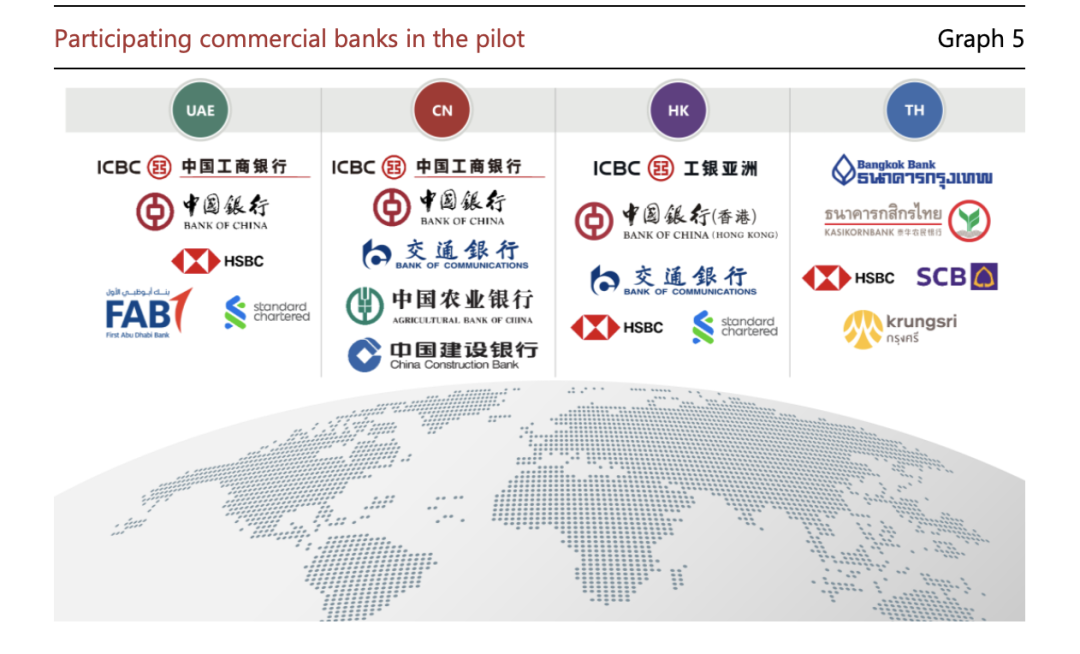

香港金管局表示,“货币桥”项目第三季由实验阶段迈向试行阶段。8月15日至9月23日,来自前述四个国家或地区的20家商业银行参与了为期六个星期的试行。这是至今为止规模最大的跨境央行数字货币试行测试,主要利用“货币桥”项目平台,进行了超过160笔跨境支付和外汇兑换同步交收业务,结算金额折合人民币逾1.5亿元。因此,“货币桥”项目率先实现了以多种央行数字货币为企业跨境交易进行真实结算。

参与此次“货币桥”项目试点测试的20家商业银行。图片来自《报告》

参与此次“货币桥”项目试点测试的20家商业银行。图片来自《报告》

《报告》指出,与其他多边CBDC项目的不同之处在于,该试行是直接在平台上(而非境内支付系统)进行真实交易的最终结算,并且包括了直接代表企业客户进行交易的支付和接收银行(而非银行间转账)。通过公共平台,商业参与者可以在多个司法管辖区的央行资金安全保障下直接进行点对点支付。试行成功展示了该平台提高跨境支付速度和效率的能力,并在真实交易环境中降低了结算风险。

金管局副总裁李达志表示,希望试行经验能协助各央行探讨如何利用CBDC提升跨境支付速度。

关注数据隐私治理和法律监管问题

《报告》显示,数据隐私和治理是“货币桥”项目的重要考量因素。对于试行而言,平台在当前阶段的现有功能确保了数据隐私问题得以解决。例如,敏感数据被存储在链下。在账本上,只有交易双方及其各自的央行知道交易细节。这是通过使用自生成的密钥实现的伪匿名,以保护用户身份和敏感的交易数据。但试点将数据集中放置在单一的云环境中,未来可能加剧数据隐私问题。因此,项目成员将探索分布式部署,以实现少量数据被记录在区块链上并共享给所有商业参与者。此外,开发团队正在评估零知识证明(Zero-Knowledge Proof)方法,以加强对央行验证器的隐私保护。

在法律监管方面,鉴于每个司法管辖区存在不同的法律法规,一个多边CDBC平台会在各个司法管辖区遇到不同的法律问题及挑战,例如CBDC的法律分类,与反洗钱、数据隐私相关的法律法规等。《报告》提出,根据不同的司法管辖区,可能需要进行相应的监管改革。

“货币桥”项目的高级网络拓扑结构。图片来自《报告》

“货币桥”项目的未来路线图

《报告》称,“货币桥”项目试点细致考量了潜在的政策、宏观经济、监管和法律影响。未来,项目将吸取试点的经验教训,继续开展工作,包括技术构建和测试、改进现有功能,并向平台添加新功能,以实现从试点阶段转向MVP(最简化的可行产品),让系统最终正式投入运作。

具体来看,2023年和2024年,项目发展路线图将集中于11个方面,包括:实现与国内支付系统的自动化互操作性;将外汇价格发现与匹配功能整合到平台;引入交易排队和优先级管理等流动性管理工具;评估央行参与者在提供流动性方面的作用;改进数据隐私保护工具;完善法律框架和平台条款规则;进一步考量政策、监管和合规方面;从数据隐私和法律角度评估去中心化部署,同时确定中心化治理角色的职责与架构;试点测试更多商业用例和交易类型;囊括更多的司法管辖区和项目参与者;探索更多私营机构加入平台服务。

来源 | 澎湃新闻

编 | Black 审 | 林蛋壳

声明:投资有风险,入市须谨慎。本资讯不作为投资理财建议。